En 2024, los días de descanso obligatorio en México, según la Ley Federal del Trabajo y un decreto presidencial reciente, incluyen un nuevo día. Este cambio afecta principalmente la fecha de transmisión del poder ejecutivo federal, que antes se realizaba el 1 de diciembre cada seis años, pero ahora será el 1 de octubre. Este día se considera de descanso obligatorio y será efectivo cada seis años durante el cambio de gobierno

Así, el calendario de días de descanso obligatorio en México para 2024 es el siguiente:

Como cada ejercicio fiscal las personas físicas deberán revisar su situación fiscal para validar si se encuentran obligadas a presentar declaracion anual, de ser así estarán sujetas a lo siguiente:

- Revisar sus obligaciones fiscales

- Analizar y validar sus papeles de trabajo

- Análisis de sus ingresos del ejercicio

- Análisis de sus deducciones autorizadas

- Revisar sus declaraciones provisionales

- Revisar sus deducciones personales del ejercicio

En el caso de las deducciones personales es de suma importancia que durante el ejercicio de la aplicación confirme a ley para evitar el rechazo del saldo a favor en caso de existir.

Requisito de las Deducciones Personales

- Deberán ser del propio contribuyente

- Podrán ser de la pareja, de los papas, de los hijos en linea recta, siempre y cuando estos últimos durante el año de calendario no obtuvieron un ingreso igual o mayor al valor de la UMA por 365

- Deberan ser pagados con medios electrónicos, transferencias bancaria, cheques, tarjetas de debito, tarjetas de crédito.

- La cuenta de donde se paguen las deducciones personales deberá estar a nombre del mismo contribuyente de otra forma NO SERAN DEDUCIBLES.

- Deberan estar amparadas con las facturas correspondientes

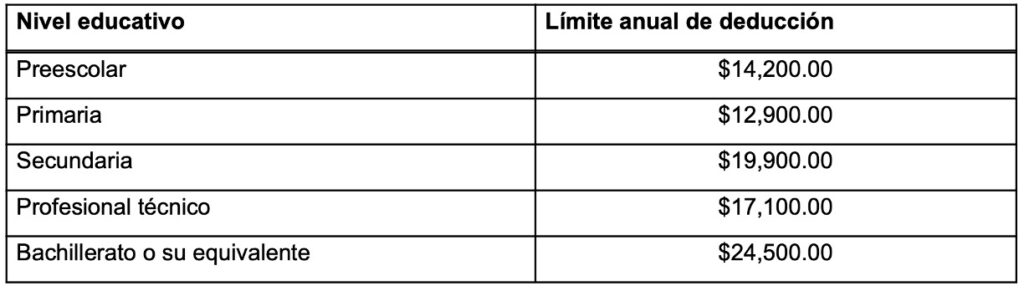

- En el caso de las Colegiaturas, estas solo se consideraran si es pago exclusivo de Colegiaturas cualquier otro concepto no se aplica y tiene un tope de acuerdo al nivel educativo

Las deducciones por colegiatura son consideradas las que se pagan para el contribuyente, su pareja, los papas, los hijos en linea recta, los adoptados son considerados como hijos por lo tanto aplica su deducción.

En México, existen varios tipos de contratos laborales que se pueden utilizar dependiendo de la naturaleza del trabajo, la duración del mismo y las necesidades tanto del empleador como del empleado. A continuación, se describen los principales tipos de contratos laborales:

Contrato por tiempo indeterminado: Es el más común y establece una relación laboral sin una fecha de término específica. Este tipo de contrato ofrece mayor estabilidad laboral y generalmente incluye beneficios como antigüedad, vacaciones y aguinaldo.

Contrato por tiempo determinado: Se utiliza cuando la relación laboral tiene una fecha de término específica. Es común en proyectos temporales o cuando se requiere cubrir una vacante por un periodo definido. Este contrato debe especificar claramente las razones por las cuales se establece por un tiempo determinado.

Contrato por obra o proyecto: Este contrato se usa cuando el empleado es contratado para realizar una obra o proyecto específico. La relación laboral termina cuando se concluye la obra o proyecto para el cual fue contratado.

Contrato de capacitación inicial: Este tipo de contrato permite al empleador evaluar si el trabajador tiene las habilidades y competencias necesarias para el puesto. Tiene una duración máxima de tres meses para trabajos generales y seis meses para puestos de dirección, administración, técnicos y profesionales.

Contrato de prueba: Similar al contrato de capacitación inicial, este contrato permite evaluar al trabajador durante un periodo de prueba que no puede exceder los 30 días para trabajadores generales y 180 días para puestos de mayor responsabilidad.

Contrato a tiempo parcial: Este contrato se utiliza cuando el empleado trabaja menos de la jornada completa establecida por la ley (8 horas diarias). Los derechos y obligaciones del trabajador se ajustan proporcionalmente a las horas trabajadas.

Contrato para labores discontinuas o de temporada: Se usa cuando el trabajo se realiza de manera intermitente o por temporadas específicas del año, como en el caso de actividades agrícolas o turísticas.

Contrato eventual: Se emplea cuando hay un incremento temporal en la carga de trabajo y se necesita contratar personal adicional por un periodo corto.

Cada uno de estos contratos debe cumplir con las disposiciones establecidas en la Ley Federal del Trabajo en México, que protege los derechos de los trabajadores y regula las relaciones laborales en el país.

El Buzón Tributario es una herramienta digital implementada por el Servicio de Administración Tributaria (SAT) en México que permite a los contribuyentes realizar trámites, recibir notificaciones y enviar información de manera electrónica. Su propósito es facilitar la comunicación entre el SAT y los contribuyentes, agilizando procesos y reduciendo la necesidad de trámites presenciales.

Fundamento Legal

El fundamento legal del Buzón Tributario se encuentra en varios artículos del Código Fiscal de la Federación (CFF):

- Artículo 17-K: Este artículo establece la obligatoriedad de que los contribuyentes inscriban un correo electrónico y un número de teléfono móvil para efectos del Buzón Tributario. Señala que la actualización de estos medios de contacto debe realizarse en los términos que establezca el SAT mediante reglas de carácter general.

- Artículo 17-L: Describe el funcionamiento del Buzón Tributario, señalando que a través de éste se recibirán las notificaciones electrónicas de los actos administrativos y resoluciones emitidas por el SAT. También menciona que las notificaciones realizadas a través del Buzón Tributario se considerarán legalmente realizadas cuando el contribuyente abra el documento o transcurran tres días hábiles siguientes a su envío, lo que ocurra primero.

- Artículo 17-H Bis: Establece que las personas físicas y morales inscritas en el Registro Federal de Contribuyentes (RFC) están obligadas a habilitar su Buzón Tributario y a registrarse para recibir notificaciones electrónicas. También menciona las sanciones aplicables por no cumplir con esta obligación.

Importancia y Beneficios

El Buzón Tributario ofrece varios beneficios tanto para el SAT como para los contribuyentes:

- Eficiencia: Permite una comunicación más rápida y eficiente, reduciendo los tiempos de respuesta y el uso de papel.

- Seguridad: Asegura la confidencialidad y autenticidad de la información intercambiada, minimizando el riesgo de fraudes y errores.

- Accesibilidad: Los contribuyentes pueden acceder a sus notificaciones y realizar trámites en línea en cualquier momento y desde cualquier lugar.

- Reducción de costos: Disminuye los costos asociados con el envío de notificaciones físicas y la necesidad de desplazamientos a oficinas del SAT.

Procedimiento para Habilitar el Buzón Tributario

Para habilitar el Buzón Tributario, los contribuyentes deben seguir estos pasos:

- Ingresar al portal del SAT (www.sat.gob.mx).

- Acceder a la sección del Buzón Tributario.

- Proporcionar y validar una dirección de correo electrónico y un número de teléfono móvil.

- Confirmar la habilitación del Buzón Tributario mediante los enlaces de verificación enviados por el SAT.

Sanciones por Incumplimiento

El incumplimiento de la obligación de habilitar el Buzón Tributario puede resultar en diversas sanciones, incluyendo multas y restricciones para realizar ciertos trámites fiscales. Las sanciones específicas están detalladas en las reglas de carácter general emitidas por el SAT y en el propio Código Fiscal de la Federación.

Conclusión

El Buzón Tributario es una herramienta esencial en la modernización de la administración tributaria en México. Su implementación y uso adecuado no solo facilitan el cumplimiento de las obligaciones fiscales por parte de los contribuyentes, sino que también contribuyen a una gestión más eficiente y transparente por parte del SAT. El marco legal que sustenta el Buzón Tributario asegura su obligatoriedad y establece las directrices para su correcto uso, subrayando la importancia de mantenerse actualizado con las normativas fiscales vigentes.

Características Principales de la Facturación 4.0

- Información del Emisor y Receptor:

- Se requiere información más detallada tanto del emisor como del receptor de la factura, incluyendo nombre completo y régimen fiscal.

- Es obligatorio incluir el código postal del domicilio fiscal de ambos.

- Campos y Catálogos:

- Se han ampliado y actualizado los catálogos de productos y servicios, así como los campos obligatorios y opcionales que deben ser llenados.

- Se deben especificar los métodos de pago y su relación con las operaciones comerciales.

- Complementos:

- Los complementos de pago y otros complementos específicos para diferentes industrias y actividades se han actualizado para mayor precisión.

- Validaciones y Control de Errores:

- Mayor número de validaciones automáticas para reducir errores en la captura de datos.

- Implementación de controles adicionales para garantizar la congruencia y exactitud de la información.

- Complemento Carta Porte:

- Obliga a incluir información detallada sobre el transporte de mercancías para reforzar el control fiscal y aduanero.

- Facilidades para el Contribuyente:

- Herramientas mejoradas para la generación, consulta y cancelación de facturas.

- Interfaces más amigables y soporte técnico más robusto.

Beneficios de la Facturación 4.0

- Precisión y Transparencia:

- Reducción de errores y omisiones mediante validaciones automáticas y detalladas.

- Mayor transparencia en las operaciones comerciales, facilitando la fiscalización y cumplimiento de obligaciones fiscales.

- Simplificación de Procesos:

- Automatización y simplificación de la emisión y recepción de facturas, ahorrando tiempo y recursos.

- Integración con sistemas de gestión empresarial para una administración más eficiente.

- Mejor Control y Fiscalización:

- Mayor control sobre las operaciones de comercio exterior y transporte de mercancías.

- Herramientas mejoradas para la auditoría y verificación de datos.

Consideraciones para la Implementación

- Actualización de Sistemas: Las empresas deben actualizar sus sistemas de facturación y gestión para cumplir con los nuevos requisitos.

- Capacitación: Es fundamental capacitar al personal involucrado en la emisión y recepción de facturas para manejar correctamente las nuevas herramientas y procesos.

- Cumplimiento Normativo: Asegurarse de que todas las operaciones estén en conformidad con las regulaciones del SAT para evitar sanciones

El acreditamiento del Impuesto al Valor Agregado (IVA) es un mecanismo fiscal que permite a los contribuyentes deducir el IVA pagado en la adquisición de bienes, servicios o importaciones que son utilizados en la producción de bienes o servicios gravados con IVA. Este mecanismo es fundamental para evitar la doble imposición y garantizar que el impuesto sea efectivamente soportado por el consumidor final. A continuación, se presenta un análisis detallado del tema, incluyendo su fundamento legal en la legislación mexicana.

Fundamento Legal

El acreditamiento del IVA está regulado principalmente por la Ley del Impuesto al Valor Agregado (LIVA) en México. A continuación se mencionan los artículos más relevantes:

- Artículo 1: Establece que están obligadas al pago del IVA las personas físicas y morales que, en territorio nacional, realicen los actos o actividades siguientes: enajenen bienes, presten servicios independientes, otorguen el uso o goce temporal de bienes, o importen bienes o servicios.

- Artículo 4: Define la base para calcular el IVA, detallando que es el valor de la contraprestación.

- Artículo 5: Dispone que los contribuyentes podrán acreditar el IVA que les haya sido trasladado, es decir, que hayan pagado en la adquisición de bienes, servicios o importaciones.

- Artículo 5-A: Detalla los requisitos y limitaciones para el acreditamiento del IVA.

Requisitos para el Acreditamiento

Para poder acreditar el IVA pagado, los contribuyentes deben cumplir con ciertos requisitos, entre los cuales destacan:

- Que el IVA haya sido efectivamente pagado: El IVA debe haber sido efectivamente trasladado y pagado al proveedor o prestador de servicios.

- Que el gasto esté relacionado con actividades gravadas: Solo es acreditable el IVA correspondiente a gastos, inversiones o importaciones que estén vinculadas con actividades sujetas al IVA.

- Posesión del comprobante fiscal: El contribuyente debe contar con los comprobantes fiscales (facturas) que acrediten el IVA pagado, conforme a los requisitos que establecen las leyes fiscales.

- Registro contable: El IVA trasladado debe estar registrado en la contabilidad del contribuyente.

Limitaciones y Exclusiones

- IVA no acreditable: Existen casos en los que el IVA no es acreditable, como cuando se trata de gastos personales, gastos no relacionados con la actividad empresarial, o en la adquisición de bienes o servicios para actividades exentas.

- Proporcionalidad: En algunos casos, el acreditamiento del IVA debe hacerse de manera proporcional, especialmente cuando un contribuyente realiza actividades tanto gravadas como exentas de IVA. Esto implica calcular el porcentaje de IVA acreditable con base en la proporción de ingresos gravados respecto del total de ingresos.

Procedimiento de Acreditamiento

- Determinación del IVA trasladado: Identificar el IVA que ha sido trasladado en las facturas recibidas por la adquisición de bienes o servicios.

- Comparación del IVA trasladado y el IVA por pagar: Restar el IVA acreditable del IVA trasladado en las ventas o prestaciones de servicios. Si el resultado es positivo, se debe pagar la diferencia al fisco. Si es negativo, el saldo a favor puede ser compensado contra futuros pagos de IVA o solicitado en devolución.

Importancia del Acreditamiento del IVA

El acreditamiento del IVA es crucial para:

- Evitar la doble imposición: Garantiza que el IVA no sea pagado múltiples veces a lo largo de la cadena productiva.

- Eficiencia fiscal: Promueve una mayor eficiencia en la recaudación y administración del impuesto, reduciendo la carga administrativa para las empresas.

- Equidad: Asegura que el impuesto sea soportado finalmente por el consumidor final, y no por las empresas intermediarias en el proceso de producción y distribución.

Conclusión

El acreditamiento del IVA es un mecanismo esencial dentro del sistema tributario mexicano, que permite a los contribuyentes deducir el IVA pagado en sus operaciones y garantizar que el impuesto sea soportado por el consumidor final. Su correcta aplicación requiere un cumplimiento riguroso de los requisitos legales y contables establecidos en la LIVA y demás normativas fiscales. Esto no solo facilita la administración tributaria, sino que también promueve la transparencia y la equidad en la carga fiscal entre los distintos agentes económicos.

1. Introducción

El Régimen de Actividades Empresariales y Profesionales es uno de los regímenes fiscales más relevantes para las personas físicas en México que realizan actividades económicas de carácter empresarial o profesional. Este régimen permite a los contribuyentes cumplir con sus obligaciones fiscales y recibir beneficios fiscales específicos.

2. Fundamento Legal

2.1. Ley del Impuesto sobre la Renta (LISR)

La Ley del Impuesto sobre la Renta establece las disposiciones generales y específicas para el cálculo y pago del impuesto sobre la renta (ISR) para personas físicas. Los artículos más relevantes son:

- Artículo 100: Establece quiénes están obligados al pago del ISR en este régimen.

- Artículo 102: Describe las obligaciones de los contribuyentes, incluyendo la presentación de declaraciones y el pago de impuestos.

- Artículo 106: Define los ingresos acumulables y las deducciones autorizadas para determinar la base gravable del ISR.

- Artículo 109: Establece las deducciones personales que pueden aplicar los contribuyentes.

- Artículo 110: Detalla los requisitos para la deducción de gastos y la comprobación de los mismos.

- Artículo 113: Trata sobre los pagos provisionales del ISR y el cálculo del impuesto anual.

2.2. Ley del Impuesto al Valor Agregado (LIVA)

La Ley del Impuesto al Valor Agregado regula el impuesto que grava el consumo de bienes y servicios. Los artículos clave incluyen:

- Artículo 1: Establece la obligación del pago del IVA por la enajenación de bienes, prestación de servicios, y uso o goce temporal de bienes.

- Artículo 2: Define las tasas aplicables del IVA.

- Artículo 5: Describe los actos o actividades exentos del pago del IVA.

- Artículo 17: Establece las obligaciones de los contribuyentes en relación con la facturación y la traslación del IVA.

- Artículo 32: Detalla el procedimiento para acreditar y calcular el IVA trasladado y acreditable.

3. Definición y Alcance del Régimen de Actividades Empresariales y Profesionales

3.1. Actividades Empresariales

Las actividades empresariales incluyen actividades comerciales, industriales, agrícolas, ganaderas, de pesca y silvícolas. Se consideran ingresos derivados de estas actividades los provenientes de la enajenación de bienes y la prestación de servicios independientes.

3.2. Servicios Profesionales

Los servicios profesionales son aquellos prestados por personas físicas que ejercen su profesión de manera independiente, como abogados, médicos, contadores, ingenieros, arquitectos, entre otros. Los ingresos de estas actividades provienen de los honorarios cobrados por sus servicios.

4. Obligaciones Fiscales

4.1. Inscripción en el Registro Federal de Contribuyentes (RFC)

Las personas físicas que inicien actividades empresariales o profesionales deben inscribirse en el RFC ante el Servicio de Administración Tributaria (SAT).

4.2. Emisión de Comprobantes Fiscales Digitales por Internet (CFDI)

Es obligatorio emitir CFDI por los ingresos percibidos, los cuales deben cumplir con los requisitos establecidos en el Código Fiscal de la Federación (CFF) y las disposiciones fiscales vigentes.

4.3. Declaraciones Provisionales y Anuales

- ISR: Los contribuyentes deben presentar declaraciones provisionales mensuales y una declaración anual.

- IVA: Deben presentar declaraciones mensuales del IVA, acreditando el IVA pagado contra el IVA cobrado.

4.4. Contabilidad Electrónica

Están obligados a llevar contabilidad electrónica y a enviarla al SAT de acuerdo con las disposiciones fiscales.

4.5. Pago de Impuestos

El pago de impuestos se realiza de forma mensual (provisional) y anual (definitivo). Los contribuyentes pueden deducir gastos estrictamente indispensables para la actividad, siempre que estén debidamente comprobados y cumplan con los requisitos fiscales.

5. Beneficios Fiscales

5.1. Deducciones Autorizadas

Los contribuyentes pueden deducir diversos gastos relacionados con su actividad, como:

- Sueldos y salarios de empleados.

- Arrendamiento de inmuebles.

- Gastos de operación y mantenimiento.

- Inversiones en activo fijo.

5.2. Estímulos Fiscales

Existen estímulos fiscales para fomentar la inversión y el crecimiento económico, como deducciones adicionales o diferimientos en el pago de impuestos.

6. Conclusión

El Régimen de Actividades Empresariales y Profesionales ofrece un marco regulatorio claro y específico para las personas físicas que realizan actividades económicas independientes. Cumplir con las obligaciones fiscales no solo asegura el cumplimiento de la ley, sino que también puede proporcionar beneficios fiscales importantes. La correcta interpretación y aplicación de la LISR y la LIVA son fundamentales para optimizar la carga fiscal y evitar sanciones.